El Petro-Yuan amenaza - Cómo China sacudirá el mercado de futuros del petróleo.

La mayor parte del comercio mundial de productos básicos está denominado en dólares estadounidenses, pero el yuan chino, también conocido como renminbi, pronto podría estar haciendo algunos avances.

La "gran historia", como la llamó Adam Levinson de Graticule, será, al parecer, una "llamada de atención" para Occidente que parece estar felizmente ignorando esta posible bomba que es el inminente lanzamiento de China de las operaciones de futuros del petróleo nacional.

Además, Levison advierte a Washington que además de servir como una herramienta de cobertura para las empresas chinas, el contrato ayudará a una agenda más amplia del gobierno chino para aumentar el uso del yuan en la liquidación comercial ... y así la aceleración de la desdolarización y el aumento del Petro-Yuan.

"No creo que haya ninguna duda de que vamos a ver que el uso del renminbi en las reservas aumente sustancialmente."

China ha estado planeando esto por varios años y dado el aumento de las tensiones, ahora parece ser un buen momento para que China flexione un poco.

Fuente: https://youtu.be/xjarEvqIIiI

El Shanghai International Energy Exchange, una unidad de Shanghai Futures Exchange, se conocerá con el acrónimo INE y permitirá a los compradores chinos fijar los precios del petróleo y pagar en moneda local. Además, los comerciantes extranjeros podrán invertir, una primicia para los mercados de productos básicos de China, porque el intercambio está registrado en la zona de libre comercio de Shanghai. Incluso Bloomberg admite que hay implicaciones para el papel bien establecido del dólar de EE.UU. Como moneda mundial del mercado petrolero, ya que Sungwoo Park resume algunas de las preguntas clave:

1. ¿Cuándo comenzará la negociación?

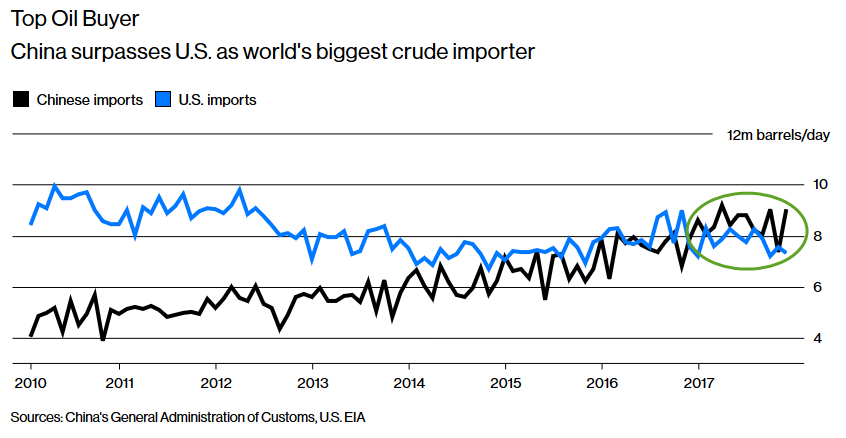

Según el portal de noticias con sede en Shanghai Jiemian, que citó a una persona no identificada de una compañía de futuros, se espera que las operaciones comiencen el 18 de enero. Se han llevado a cabo múltiples rondas de pruebas y se cumplieron todos los requisitos de cotización. Se dijo que el Consejo de Estado, el gabinete de China, dio su aprobación en diciembre, uno de los obstáculos reglamentarios finales. El impulso para los futuros del petróleo ganó ímpetu en 2017 cuando China superó a los EE.UU. como el mayor importador mundial de crudo.

2. ¿Por qué es esto importante para China?

Las operaciones de futuros controlarían un poco el control de los precios de los principales puntos de referencia internacionales, que se basan en dólares. Los denominados contratos petroleros en yuan promoverían el uso de la moneda china en el comercio mundial, uno de los objetivos clave a largo plazo del país. Y China se beneficiaría de tener un punto de referencia que refleje los grados de petróleo que son en su mayoría consumidos por las refinerías locales y que difieran de los que sustentan los contratos occidentales.

3. ¿Cómo funcionan los futuros del petróleo?

Los contratos de futuros fijan los precios hoy para la entrega en una fecha posterior. Los consumidores los usan para protegerse contra precios más altos en la línea; los especuladores los usan para apostar a dónde se dirigen los precios. En 2017, los contratos de futuros de petróleo en Nueva York y Londres superaron el comercio físico por un factor de 23. El petróleo crudo es uno de los productos más comercializados, con dos puntos de referencia clave: West Texas Intermediate, o WTI, que cotiza en la Bolsa Mercantil de Nueva York. , y Brent crude, que cotiza en ICE Futures Europe en Londres.

4. ¿Por qué China no comenzó a negociar futuros hasta ahora?

Los menores precios del crudo han jugado un papel. Los futuros del petróleo chino se propusieron en 2012 después de los picos por encima de los 100 dólares por barril, pero los precios en 2017 promediaron poco más de $50. También existe preocupación por la volatilidad. China introdujo futuros nacionales de crudo en 1993, pero se detuvo un año después debido a la volatilidad. En los últimos años, retrasó repetidamente su nuevo contrato en medio de las turbulencias en las acciones y los mercados financieros. Tales movimientos desestabilizadores a menudo han llevado al gobierno de China a intervenir en los mercados de una manera u otra.

5. ¿Cuál es el historial de China en materias primas?

El níquel fue el último producto importante que se incluyó allí en 2015; en seis semanas, la negociación en Shanghai superó los futuros de referencia en la Bolsa de Metales de Londres (LME). En China, los especuladores juegan un papel mucho más importante, impulsando los volúmenes de negociación pero volviendo los mercados susceptibles a la volatilidad. A principios de 2016, el entonces presidente de la LME dijo que era posible que algunos comerciantes chinos ni siquiera supieran qué estaban negociando, ya que los inversores acumularon desde barras de refuerzo de acero hasta mineral de hierro. Las fuertes subidas de precios cedieron cuando China intervino con reglas comerciales más estrictas, tarifas más altas y horarios de negociación más cortos.

6. ¿Los extranjeros comprarán futuros de petróleo chino?

Eso aún está por verse. Los productores y comerciantes de petróleo en el extranjero necesitarían tragarse no solo la inclinación de China por intervenciones ocasionales en el mercado sino también sus controles de capital. Las restricciones a la mudanza de dinero dentro y fuera del país se han endurecido en los últimos dos años luego de que una devaluación del yuan en 2015 provocó un aumento en el dinero que salía del continente. Obstáculos similares han mantenido a los inversores extranjeros como jugadores de bit en los gigantescos mercados de acciones y bonos de China.

7. ¿Podría el yuan desafiar el dominio del dólar en el petróleo?

No en el corto plazo, ya que pagar por el petróleo en dólares es una práctica arraigada, según algunos analistas. Shady Shaher, jefe de macroestrategia de Emirates NBD PJSC, con sede en Dubai, dice que a largo plazo tiene sentido analizar las transacciones en yuan porque China es un mercado clave, pero llevará años. El columnista de Bloomberg Gadfly David Fickling argumenta que China no tiene "casi la influencia en el mercado petrolero necesaria para llevar a cabo semejante golpe". Por otro lado, pagar en yuanes por petróleo podría formar parte del "One Belt" del presidente Xi Jinping. One Road "iniciativa para desarrollar lazos en Eurasia, incluido Medio Oriente. La participación de China en la oferta pública inicial planificada de Saudi Aramco podría ayudar a influenciar a la opinión pública saudita hacia la aceptación del yuan, que se usa en solo alrededor del 2 por ciento de los pagos globales.

Con respecto a ese punto final de Bloomberg, Pepe Escobar no está de acuerdo, concluyendo recientemente, la era del petro-yuan está a la puerta ...

Las preguntas intratables que se refieren al dólar de EE.UU. como principal moneda de reserva se han discutido en los niveles más altos de JP Morgan durante al menos cinco años. No puede haber un dossier con más carga política. El SEN debidamente lo esquivó.

El estado actual del juego sigue siendo todo sobre el sistema petrodólar; desde el año pasado, lo que solía ser un acuerdo informal "secreto" clave entre los EE.UU. y la Casa de Saud está firmemente en el dominio público.

Incluso los guerreros del Hindu Kush ahora pueden estar al tanto de cómo el petróleo y prácticamente todos los productos básicos deben comercializarse en dólares estadounidenses, y cómo estos petrodólares se reciclan en los bonos del Tesoro de los EE.UU. A través de este mecanismo, Washington ha acumulado una sorprendente deuda de $20 trillones, y contando.

Grandes poblaciones de todo MENA (Medio Oriente y África del Norte) también descubrieron lo que sucedió cuando Saddam Hussein de Irak decidió vender petróleo en euros, o cuando Muammar Gaddafi planeó emitir un dinar de oro panafricano.

Pero ahora es China quien está entrando en la refriega, siguiendo los planes establecidos en 2012. Y el nombre del juego es la negociación de futuros del petróleo a precios de yuanes, con el yuan totalmente convertible en oro en los mercados de divisas de Shanghái y Hong Kong.

La Bolsa de Futuros de Shanghai y su filial, el Intercambio Internacional de Energía de Shanghái (INE) ya han llevado a cabo cuatro pruebas del entorno de producción para futuros de petróleo crudo. Se suponía que las operaciones comenzarían a fines de 2017; pero incluso si comienzan en algún momento a principios de 2018, los fundamentos son claros; este triple triunfo (petróleo / yuan / oro) evita por completo el dólar estadounidense.

La era del petro-yuan está cerca

Por supuesto, hay preguntas sobre cómo Beijing logrará técnicamente establecer una marca rival para Brent y WTI, o si los controles de capital de China influirán en ella. Beijing ha sido bastante discreto en la triple victoria; el petro-yuan ni siquiera fue mencionado en los documentos de la Comisión Nacional de Desarrollo y Reforma luego del 19° Congreso del PCC en octubre pasado.

Lo que es seguro es que los BRICS apoyaron la movida petro-yuan en su cumbre en Xiamen, como lo confirmaron los diplomáticos en el Asia Times. Venezuela también está a bordo. Es crucial recordar que Rusia es el número dos y Venezuela es el número siete entre los principales productores de petróleo del mundo. Considerando el tirón de la economía de China, es posible que pronto se les unan otros productores.

Yao Wei, economista jefe de China en Societe Generale en París, va directamente al grano y comenta que "este contrato tiene el potencial de ayudar enormemente a China a impulsar la internacionalización del yuan".

No termina hasta que la dama gorda (dorada) canta. Cuando el comienzo del fin del sistema de petrodólares, establecido por Kissinger en conjunto con la Casa de Saud en 1974, se convierta en un hecho en el terreno, todas las miradas se centrarán en el contragolpe NSS.

Fuente: ZeroHedge

Fuente: Market Watch